お金が貯まる!賢い節約テクニック&収入アップの極意【100万円貯金へのアクションプラン】

- 貯金100万円を目標にそこまでの達成方法の目安を知りたい!

- お金が貯まる生活改善や節約とは?

- 人生を豊かに生きるスキルを身につけたい

この記事では貯金0から貯金100万円を達成するまでのアクションプランを紹介します。

どうも、ナオです。Twitterはこちら。参考になったらフォローお願いします!

いつも通り生活しているのに気が付いたら、貯金が100万円貯まっていると最高ですよね。

貯金は将来に備えるためであり、経済的な安定を保つために重要です。貯金することで不測の事態に対処できるだけでなく、自分自身の夢や目標を達成するために必要な資金を確保できます。

一方で、貯金の為に節約だけしていると今の生活を犠牲にする可能性もあります。

重要なのは収入と支出のバランスが取れており、何もせずとも自然に貯金が貯まっていく家計を作り上げることです。

貯金がなかなか貯まらないとお悩みの方に、この記事では賢い家計管理の方法や節約術、資産を増やす方法を紹介します。

貯金初期は生活改善と節約が有効

100万円の貯金目標に向けて、初期段階では生活スタイルを見直し、賢い節約術を活用することが最も効果的なアプローチです。

というのも、資産が少ない段階では、投資で得られるリターンも限られているためです。

貯金が始まったばかりの時期には、投資でお金を増やすよりも、支出を抑えつつ、給与アップや副業などで収入を増やすことが肝要です。

貯金習慣が身につくことで、貯金が減るリスクは低くなり、徐々に貯金額が増えることが期待できます。

だからこそ、貯金の初期段階では、生活の見直しと節約を真剣に取り組み、貯金額を着実に増やしていくことが重要なポイントとなります。

家計管理:見える化のコツ

マネーファワードMEで家計連携

家計の見える化を助けてくれるアプリ「マネーファワードME」を利用しましょう。

貯金や節約を長続きさせる秘訣は、シンプルで簡単にできる80点を目指すことです。

マネーファワードME等のアプリでは、銀行口座やクレジットカードと連携することで、自動的に収支が記録されグラフや表で一目瞭然にしてくれるのです。

紙の手帳やexcelやスプレッドシートへの記入でも家計簿は作成できますが、記入には多大な手間が発生してしまいます。

正直な所、自分の手で家計簿を書くことが趣味で何時間でも時間が使える人じゃないなら、手間を大幅に減らしてくれるアプリの利用が一択です。

自分の消費傾向が自動で収集され、把握できるので見直しに役立ち、節約方法を考える際に役立ちます。

改善するべき箇所がわからないと、何からするのか迷子になってしまいますからね。

貯める:支出見直しで節約のポイント

通信費の見直し

通信費は現代の日常において重要な部分です。スマホやPC、タブレットをインターネットに接続するのに必須になっています。だからこそ、日々の負担になるような契約を変更することで改善が期待できます。

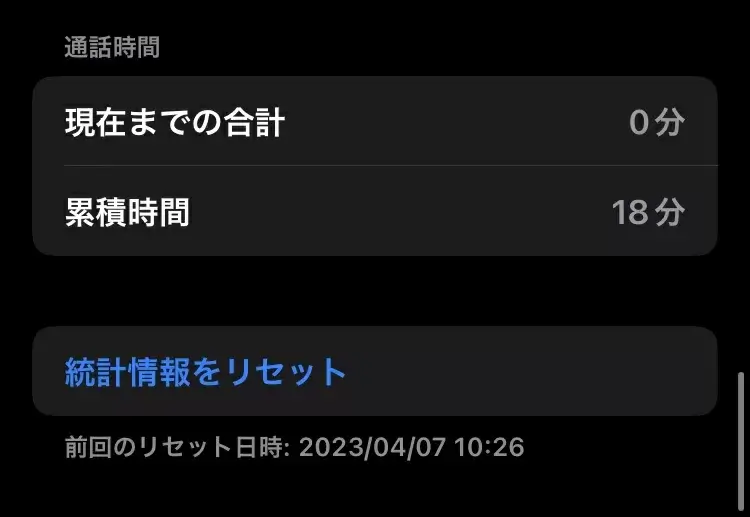

まず、スマホのプランを見直すには、現在利用しているプランの通話料金やデータ通信量が適切かどうかを確認しましょう。

使っていない通話オプションや、データ通信量が余っている場合は、より安いプランに変更することができます。

・5~10分かけ放題

LINE等の通話アプリで完結。

・データ通信無制限

利用通信量が20GB以下なら、格安プランの方が安い。

・有料月額サブスク(キャリア契約時に1ヶ月無料でお試し)

使わないサービスに毎月お金を払う必要はない。

最初に、1ヶ月間で利用する自分のデータ通信量を調べてみよう。

iPhoneの場合は「設定」→「モバイル通信」から、どのアプリでどれだけ通信を使ったか調べることが出来る。

Androidの場合は、「設定」→「ネットワークとインターネット」で調べることが出来るよ。

また、契約中の通信会社が運営しているサイトやアプリでも、現在の通信使用状況を確認することが出来る。

いずれかの方法で1ヶ月を自然に過ごした場合の通信量を確認してみましょう。

普通に過ごしていても20GB以下で、意外と使っていないと感じたら見直しのタイミングです。

電気・ガス料金の見直し

電気

電気やガスは毎日使うものなので、見直すことで毎月の出費を抑えることができます。

しかし、電気を消す等の使用量を抑えると言った方法では労力に対して効果は薄い。元栓が絞られていないのに、ホースの先を絞っても意味がないからです。

最初に、現在契約している電気・ガス会社と、他の会社の料金プランやサービス内容を比較検討しましょう。

電気会社の料金プランには、従量制や定額制、時間帯別料金など様々な種類があります。

例えば、夜間に電力消費が多い家庭は、夜間料金が安くなる時間帯別料金プランがお得になります。

一人暮らしで電気を使う量が少ない人には、「従量電灯B」の3段階あるうちの、第1~2段階が安く設定されたプランがおすすめです。

下の表は東京電力の従量電灯B料金です。(2023年4月1日以降の料金)

| 最初の120kWhまで(第1段階料金) | 1kWh | 19円91銭 |

| 120kWhをこえ300kWhまで(第2段階料金) | 1kWh | 26円51銭 |

| 上記超過(第3段階料金) | 1kWh | 30円60銭 |

一人暮らしは使用する電気量も少なくなるので、この第1~2段階の料金が高く設定され第3段階が安い家庭用プランでは逆効果になるので注意が必要です。

家計に余裕があるなら、省エネ家電の導入もおすすめします。

旧型の家電と新型の家電では省エネ性能も断然変わってくるので、冷蔵庫やエアコンなどの毎日使う家電であれば効果が大きくなっていきます。

ガス

ガス会社にも料金プランが色々とある場合もありますが、大きく分けると「都市ガス」「プロパンガス」があります。

都市ガスは、地下のガス導管を使って供給されています。一方でプロパンガスがガス会社の作業員が定期的にガスボンベを届けてくれます。

プロパンガスは都市ガスと比べて供給にかかるコストが高く、規模もまばらなため価格が高くなりがちです。

賃貸で一人暮らしをする場合は、都市ガスを利用している賃貸を契約するとガス料金が安くなりやすいです。

エネチェンジではガス会社の比較も無料ですることができます。

保険料の見直し

保険は確率は低いが損失が大きいモノに備えるものです。

人によって許容できるリスクについて異なるので、他の人の「〇〇保険に入ってとくをした」という言葉は当てにしないほうが良いです。

そもそも、日本人は国民皆保険が行き渡っているので、特に過剰な保険に入る必要は無いのを頭の片隅にでも覚えておきましょう。

高額医療費制度、障害年金、失業保険など様々な制度があるので、これらでカバーできない分野で保険を検討することがおすすめです。

以下が必要だと思う保険。

・掛け捨ての生命保険(子育て世帯のみ)

・自動車保険(車、バイクを乗る人で、対人・対物無制限)

・火災保険

一人暮らしであれば、掛け捨て保険も不要であることもあります。

また、賃貸物件に入居する際には、不動産業者から勧められる火災保険に加入することが一般的ですが、そのような火災保険は保証内容が十分でなかったり、手数料が含まれて割高になっていることがあります。

火災保険は自分で安くて必要な保証が揃った保険を、探して加入すると比較して安くできます。

最後に入った瞬間に損をする保険を紹介しておきます。もし加入しているなら損切り覚悟で解約しておいたほうが良いです。

・貯蓄保険(✗)

・学資保険(✗よりの△)

・外貨建て/変額保険(✗)

・個人年金保険(✗)

これらの保険は保険商品として、ぼったくりし易い商品です。

民間の医療保険は、そもそも国民健康保険と保証内容重複していることがあります。

貯蓄、学資、外貨建/変額、個人年金は、保証の薄い掛け捨ての生命保険と割高の投資信託がセットになった保険です。

これらの貯蓄型保険はネットで契約できる掛け捨て保険よも高く、保証が低く、利回りの低い投資商品に投資しているので続けていても特に利益にもならない。

「保険を掛けながらお金が増やせます」といったセールストークをよく聞きますが、実施に得するのは保険会社や銀行で、契約者本人は何年何十年も高額な手数料を払わされるハメになってしまいます。

これらは保証の薄い保険と利回りの低い投資を混ぜて、中身を分かりづらくして売り出している商品で、実際に契約して得するケースは稀です。

投資は投資、保険は保険として運用するほうが理解しやすいし、優良な商品に大事なお金を預けることができます。

貯蓄型保険などの契約を解除するときに、気をつけるべきこと!

契約解除時は保険会社は必ず、払い済み保険への変更を提案してくることがあります。

払い済み保険は、現在契約の保険金額を減らす代わりに保険料を軽減する仕組みです。

元々もしもの時に受けられる保証が少ない保険から、更に保証が少ない保険へと再契約しませんか?と、保険料を「軽減」すると言って「オトクな保険」になると錯覚させてくるのです。

「貯蓄型保険の解約に行ったのに、払い済み保険がお得だったから契約して帰ってきた」パターンはよく聞きます。

理解できないモノは、離開できるモノに分解して運用していきましょう。

家賃の見直し

家賃は生活費の中でも大きな割合を占めるため、見直すことで節約効果が大きくなります。

一昔前は収入の3分の1が家賃の相場と言われていましたが、現代のインフレに伴い、もう少し低い割合でも良いと感じています。

引っ越しを検討して、家賃の安い物件や条件の良い物件を探すことで節約に繋がります。

例えば、駅から少し離れた場所や周辺の物価が低いエリアを選ぶことで、家賃を抑えることが可能です。

ただし、引越しを決定する前に引越し費用や生活環境の変化を考慮することが大切です。

引越し費用が高額になる場合や、通勤・通学時間が大幅に増加することで、生活の質が下がることを避けるべきです。

物件が安すぎると周りの治安が悪くなったり、設備が古く使いづらくなってしまいます。

逆に高額な物件だと、部屋が多くなり掃除や家具家電と言った生活の固定費が上がり節約と逆効果になってしまいます。

物件探しの際には、間取りや設備、周辺環境を総合的に判断し、快適な生活を送れる家を選ぶことが重要です。

車両費の見直し

車の維持費は、ガソリン代や税金、保険料、メンテナンス費用など、大きな負担になることがあります。

車が必要かどうかは、個々の環境やライフスタイルによって変わりますが、車両費用の見直しを行うことで効果的な節約が可能です。

まず、車が本当に必要か考えましょう。

公共交通機関が整っている地域や、自転車や徒歩で十分な移動範囲であれば、車を手放すことを検討してみましょう。車を持たないことで、維持費や燃料代などの節約が期待できます。

もし車が必要であれば、燃費の良い車に買い替えることを検討しましょう。

ハイブリッド車や電気自動車は、燃料費が低く抑えられるため、長期的に見て節約効果があります。

また、車のサイズやグレードを見直すことで、税金や保険料の節約も可能です。

さらに、カーシェアリングを利用することも節約方法の一つです。

カーシェアリングは、必要なときにだけ車を利用できるサービスで、維持費や保険料を抑えることができます。また、多様な車種が揃っているため、用途に応じた車を選ぶことができます。

車両費用の見直しを通じて、効果的な節約をしていきましょう。

自分の状況に合った車の選び方や利用方法を見つけることで、無理なく節約を行うことができます。

車の所有を見直すことで、余った駐車場を貸し出すこともでき、土地があるなら副収入として活用できます。

増やす:副業や投資で収入アップ

副業で収入を増やす

固定費の見直しが終えると節約できる箇所は少なくなり、貯蓄速度は大きく増やせなくなります。

なぜなら、固定費を20万円から15万円に節約できて、毎月5万円貯金できるようになっても、それ以上の節約は生活満足度を減らしてしまうかもしれないからです。

そこで、収入を増やすための活動として出来るのが、「給与アップ」か「副業収入」になります。

サラリーマンの給与アップは所属している会社の方針により影響され、あなた個人で給与アップを決定できることは少なく。給与アップのタイミングも毎年1回と固定されている事が多いです。その為、「給与アップ」で収入を増やすのは必然的に難易度が高くなります。

そして、「副業収入」で月1万~5万円稼ぐ方法は意外と可能です。自分の趣味やスキルを活かせることも多いし、続けることでその副業が自分の得意だと気付けることもあります。

注意点として、副業収入ができるようになると、本業との兼ね合いや税金についての知識なども必要になってきます。ですが、そういった知識も資産を増やすことに必要で、いずれするなら同時に勉強していきましょう。

初心者でも始められるおすすめ副業【8選】

セール商品や中古商品を安く仕入れて、需要のある場所で購入額より高く売るビジネスです。オークションサイトやECサイト、フリマアプリを活用して販売し利益を上げる事ができます。

せどり

セール商品や中古商品を安く仕入れて、需要のある場所で購入額より高く売るビジネスです。オークションサイトやECサイト、フリマアプリを活用して販売し利益を上げる事ができます。

WEBライター

ブログ記事の執筆を代行し、報酬を得る仕事です。自分の得意や趣味といったジャンルで記事を書く場合は、リサーチ等の調査も労力を少なくでき、高い報酬を得る事もできます。在宅でもできるので、時間や場所に縛られずに働くことができます。

動画編集

動画制作のスキルを活かして、企業や個人からの依頼を受けることで報酬を得る仕事です。YouTubeやTikTokの動画編集や、ブライダルや企業PV等の幅広いジャンルがあります。

ブログ・アフィリエイト

自分のブログやSNSで商品紹介や、サービスを紹介することで成果報酬を得る仕事です。完全に個人で出来るビジネスで、このサイトもこのジャンルに入ります。ブログを作るにはサーバー、ドメイン、WordPress、SEO対策、SNSマーケティングなどの様々な知識が必要になります。ですが、それらの知識は他の副業でも必要になっていくる知識で、知っておくと他のビジネスに挑戦する時に大きな武器になります。

WEBデザイン

企業や個人のWEBサイトのデザインや、サムネイルやロゴのデザインを作成し報酬を得る仕事です。デザインの知識やHTML、CSS等の知識が必要になります。

プログラミング

アプリやWEBサイトの開発にかかわるプログラミングは、非常に需要が高い分野です。前提として、Python、JavaScript、Ruby等のプログラミング言語の習得や開発経験が求められるので、ハードルが高いです。ですが、その分需要が多く報酬が高くなる傾向になっています。クライアントとのコミュニケーション能力や、要件定義などのスキルも大きく稼ぐには必要になってきますが、小さな案件だと単発の仕事として受けることもでき、少額からでも収入を得ることが出来るようになります。

ハンドメイド

自分で作った手作り作品をフリマアプリや店舗で販売し、収益を得る副業です。創作活動を楽しみながら収入を得ることが出来るので、趣味で出来た作品で稼ぐことも可能です。ハンドメイドイベントやネットショップを活用することで販路を増やすことが出来ます。商品規格やデザイン力、品質管理、SNSマーケティングなどを組み合わせることで、収益を増やすことも出来ます。

デリバリー

Uber Eatsや出前館などのフードデリバリーサービスは、柔軟なスケジュールで働けるため副業としておすすめです。自分の好きな時間に働けるので、本業との兼ね合いがしやすく、空いた時間を有効活用できます。自転車やバイク、車を利用して活動するので、運動不足の解消にもなります。活動した分の収益を得る仕事なので、大きく稼ぐことは難しい側面がありますが、手軽に始められるのでチャレンジがしやすいです。月1万~5万程の少額であれば稼ぎやすいです。反面、誰でも出来るので自分の収入アップに繋がるスキルを向上し辛いこともあります。

これらの副業を始める際は、自分のスキルや趣味・強みを活かすことで無理なく続けられる仕事を選ぶことが大切です。しかし、自分にあった仕事がどれか分からない、自分の強みがわからない場合は片っ端からチャレンジしていくのも一つの手です。

取り組んでいくことで、自分の意外な得意を発見できるかもしれません。

以上のように、固定費の見直しを終えて、節約できる箇所が少なくなってきたら、副業収入で収入アップを目指しましょう。

節約だけで1年間で100万円貯めようとすると、本業の収入がある程度必要になってきます。本業収入が少ないとその分、貯蓄速度が上がらなくなります。

副業で収入アップを目指して、年間100万円貯金できる生活習慣を作っていきましょう。

また、紹介したおすすめ副業は継続してスキルアップしていくと、本業として生活していけるだけの収入を得ることも可能です。

投資で資産を増やす

資産を増やす方法として、株式投資や不動産投資が挙げられます。しかし、投資は資産を運用して利回りを得る方法なので、運用するための資産が無ければ話になりません。

まずは資産を貯めることが重要で、一定の資産がある状態になってから本格的に始めるのがおすすめです。

ただし、いきなり株式投資を始めると株価の値動きに慣れず一喜一憂してしまう可能性があります。資産を増やす目的ではなく、株式投資になれるために少額から投資を経験して理解して行くのは将来的に効果的です。

初心者のおすすめ投資

投資信託(インデックスファンド、つみたてNISA)

投資信託は投資家が出資したお金を専門家が運用し、運用益を分配する投資商品です。その内の一つであるインデックスファンドは、特定の市場指数(日経平均株価、S&P500など)に連動する投資信託で、長期的に安定したリターンを狙えることが特徴です。

つみたてNISAは、日本政府が用意した投資信託や株式を少額ずつ積み立てて投資する制度で、一定期間で発生した運用益が非課税となる制度です。これにより、投資の敷居を下げ、長期的な資産形成を可能にしています。

つみたてNISAで優良なインデックスファンドを購入し、積み立てることで長期的な利益を非課税で運用でき、ゲットすることが出来る様になっています。

長期的に見ると、使う人と使わない人の資産額の差が明確になっていく制度です。

上手く活用していきましょう。

株式投資(高配当)

高配当株式投資は、利益を株主に還元する形で支払われる配当金が高い企業の株式を選び、投資する戦略です。企業が利益を上げると、その一部を株主に配当として分配されます。

この方法は投資額が大きくなければ、効果は少ないです。しかし、「給与収入」しか知らない場合は、少額からでも「お金に働いてもらい、お金を得る」感覚を知ることで価値観を変えることが出来ます。

もちろん、投資先の選定は企業の業績や財務状況をチェックし、安定した配当を支払い続けることが期待できるかなどを、選ぶことが重要です。

その分、難易度は高めになりますが、取り組む価値は大きいです。

初心者の場合は、とにかく大きな失敗をせずに株式投資の経験を積むことが重要です。

まずは、王道の長期投資を少額からコツコツと経験し、市場に慣れましょう。

リスクを過剰に恐れず、適切なリスク管理と情報収集を行いない、資産を増やしていこう。

上手く使う:自己投資と効率化で人生を豊かに

自己投資でスキルアップ

自己投資は、将来的に自分の価値を高めるために重要です。情報の習得やスキルの向上、お金を稼ぐための自己成長に繋がる投資をしていきましょう。

収入アップやスキルアップに繋がり、長期的に見ると資産形成に約立つようになります。

貯金したお金の使い道として自己投資に使うことは、将来の安定した収入やキャリアの展開に繋がります。

時短・効率化で自分の時間を作る

貯金したお金を使い、時短家電やサービスに投資して効率化することで時間を有意義に使えるようになります。

例えば、食事宅配や家事代行サービスを利用することで、買い物や家事にかかる時間を短縮できます。また、時短家電の購入やタクシーの利用も、自分の時間を有効活用したい場合に有効です。

効率的な生活はストレスも減り、心身の健康にも良い影響をあたえます。時間を有効活用することで、自己投資や趣味m家族との時間を増やすことができ、人生を豊かにすることができます。

感謝の気持を伝えて心を豊かにする

感謝の気持ちを持つことで、自分の持っているものや人間関係の価値を実感し、幸せを感じれるようになります。日常生活で感謝の気持を忘れず、節約だけでなく人生を豊かにしましょう。

感謝の気持を持つことで、物やお金に執着することが減り、より充実した人生を送ることが出来るようになります。人間関係が良好になり、ストレスが減ることも期待できます。

感謝を伝えることで、相手も喜び、良好なコミュニケーションが生まれます。その結果、人間関係が円滑になり、心に余裕が生まれ、物事をスムーズに進めることが出来ます。

まとめ

この記事では、貯金0から貯金100万円を達成するまでのアクションプランを紹介しました。

まとめると以下の通りです。

- 家計簿で支出の把握

- 固定費の見直し

- 副業で収入を増やす

- 投資で資産を増やす

- 自己投資と効率化で時間を節約

- 感謝の気持で幸せを実感し、ストレスを減らす

以上の方法を順番に実践することで、貯金が貯まらない悩みを解決できます。どのように家計を改善し、無理なく貯金できるのか、実際に行動して貯金したアクションプランを詰め込みました。

貯金0の段階だと、「副業で何十万ゲット」や「ポチポチで毎月10万の不労所得」などの魅力的なキャッチコピーが目移りしがち。

だけど、そんなことより足元の地盤を固めるほうが先です。一度、貯金できる習慣が身体に刻み込まれたら、その習慣は継続的な資産形成や安定した経済状況に繋がります。

少なくとも固定費の見直しは、誰でも出来るのでおすすめです。